Анализ моделей формирования ставки дисконтирования собственного капитала при оценке эффективности строительных проектов (Analysis of the formation models of discount rate on equity in effectiveness assessment of construction projects)

Сведения об авторе:

Похилый Евгений Юрьевич

аспирант кафедры управления проектами и программами

РЭУ им. Г.В. Плеханова

адрес электронной почты – pokhily@hotmail.com

Дата публикации: 23.12.2015 г.

Скачать статью в формате pdf

Аннотация. В статье приведены основные модели формирования ставки дисконтирования собственного капитала. Проанализированы специфика и особенности данных моделей. Рассмотрены предпосылки и области применения различных моделей формирования ставки дисконтирования. Приведены особенности применения рассмотренных в статье моделей при анализе экономической эффективности инвестиционно-строительных проектов.

Ключевые слова и словосочетания: инвестиционно-строительный проект, ставка дисконтирования, анализ экономической эффективности.

Abstract. The article presents basic models and tools of formation of the discount rate on equity. Specifications and features of these models are analyzed. The preconditions and sphere of use of different discount rate models formation are reviewed. Peculiarities of use in the economic efficiency analysis of investment and tools construction projects, which are specified in the article, are presented.

Keywords and expressions: construction project, discount rate, economic efficiency analysis.

АНАЛИЗ МОДЕЛЕЙ ФОРМИРОВАНИЯ СТАВКИ ДИСКОНТИРОВАНИЯ СОБСТВЕННОГО КАПИТАЛА ПРИ ОЦЕНКЕ ЭФФЕКТИВНОСТИ СТРОИТЕЛЬНЫХ ПРОЕКТОВ

ANALYSIS OF THE FORMATION MODELS OF DISCOUNT RATE ON EQUITY IN EFFECTIVENESS ASSESSMENT OF CONSTRUCTION PROJECTS

Оценка экономической эффективности инвестиционно-строительных проектов (далее – «ИСП»), наравне с задачами определения стоимости ИСП, земельных участков под застройку и доли участия в проектах, как различных групп частных и корпоративных инвесторов, так и государственных (муниципальных) субъектов, является одной из наиболее востребованных и актуальных направлений анализа, результаты которого имеют решающее значение при принятии инвестиционных решений относительно реализации строительных проектов, возможностей и типа застройки или редевелопмента земельных участков.

Полученные на основе экономического моделирования показатели экономической эффективности и стоимости в значительной степени зависимы и зависят от принятой для расчетной модели ставки дисконтирования денежных потоков. Учитывая значительный вес ставки дисконтирования, ее моделирование и расчет имеют одно из ключевых значений при оценке экономической эффективности.

Современная практика определения ставки дисконтирования представляет аналитикам большое число различных моделей и методов расчета. В связи с чем анализ существующих методик и возможность их использования при анализе экономической эффективности ИСП, является актуальной и важной задачей. Специфика строительной отрасли, особенности реализации ИСП огранивают возможности применения ряда существующих инструментов.

Результаты работы отражают особенности и аспекты моделирования ставки дисконтирования в рамках анализа ИСП и могут быть применены в различных областях строительного сектора, групп девелоперов, аналитиков.

Наиболее распространенные модели формирования ставки дисконтирования основываются на сравнении уровня риска проекта и безрискового актива. Так модель ценообразования активов CAPM предусматривает определение необходимого уровня доходности с учетом уровня рыночного риска. Кумулятивная модель включает ввод субъективных корректировок основанных на суждении исполнителя. Основным несоответствием этих методов является отсутствие учета динамики рисков строительного проекта. CAPM изначально разрабатывалась для оценки финансовых активов, для которых уровень риска наиболее часто является постоянной величиной. А при построении ставки дисконтирования кумулятивным методом исполнителями также не вносятся соответствующие корректировки, в основном из-за трудностей обоснования своего субъективного суждения.

В рамках используемых методик формирования ставок дисконтирования не учитывается динамика групп рисков, действующих на каждой фазе реализации ИСП. Они имеют разный характер и величину, демонстрирующую тенденцию к снижению в момент выхода проекта на эксплуатационную фазу.

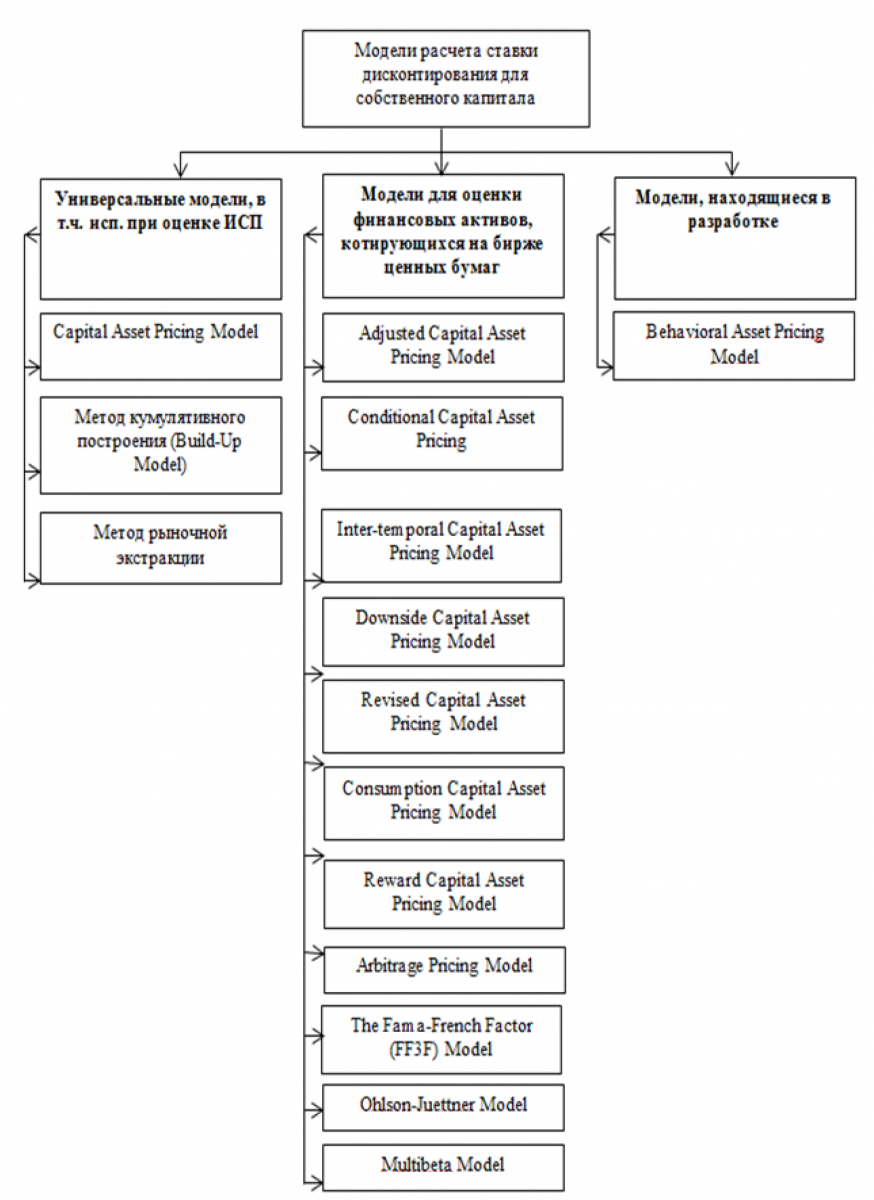

Модели формирования ставки дисконтирования собственного капитала приведены на рис.1.

Рис.1. Виды расчета ставки дисконтирования на собственный капитал

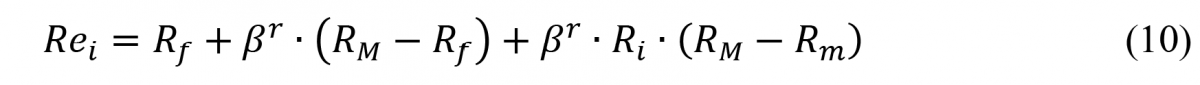

Capital Asset Pricing Model (CAPM)

Модель CAPM была подготовлена и опубликована в 1964 г. исследователем Шарпу У. в его труде «Цены финансовых активов». Основой модели является расчет требуемой доходности финансовых инструментов с учетом уровня их рыночного, систематического риска. Стандартная модель рассматривает влияние систематического риска (бета коэффициент) на инвестиционный портфель. Бета рассчитывается путем регрессионного анализа, как разница между возвратом для управляемого (имеющегося) портфеля и эталонного портфеля. Расчет ставки дисконтирования по модели CAPM имеет следующий общий вид [1, 2]:

где:

Re – ставка дисконтирования собственного капитала, %

Rf – безрисковая ставка, %

ß - чувствительность, соотношение ожидаемой избыточности доходности актива к ожидаемой избыточной доходности рынка

Rm – возможно принять доходность фондового рынка, для РФ возможно MICEX, %

Rm - Rf - премия за риск, %

Ri – доходность компаний или проектов аналогичные оцениваемой, %

Downside Capital Asset Pricing Model (D-CAPM)

Первое исследование в этой области было проведено Леви в 1974 г. После Леви и Уоррена представили модель, подобную CAPM - D-CAPM, которая является более подтвержденной по сравнению с CAPM. В ней также учитываются нормы возврата, лежащие ниже или выше границы симметрии. Но установлено, что D-CAPM не соответствует целям диверсификации Эстрада, а также она не совместима с теорией портфеля. Таким образом, она не может представлять фактическую зависимость между двумя активами. D-CAPM применима в асимметричных рынках [19].

В отличие от CAPM модели в D-CAPM вычисление бета в этой модели происходи по следующей формуле:

Adjusted Capital Asset Pricing Model (А-САРМ)

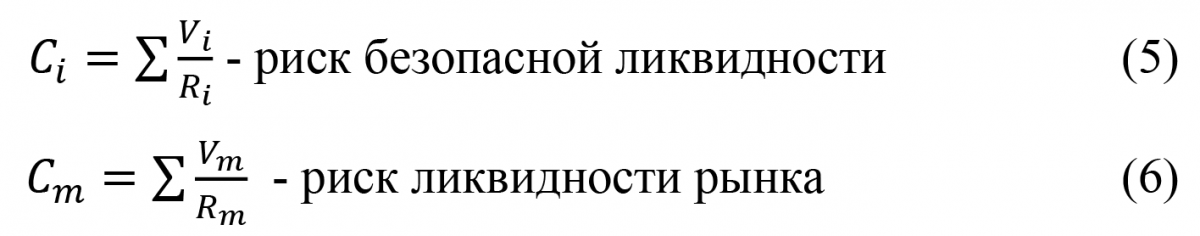

Исследователи выявили важность фактора риска ликвидности для CAPM - Амихуд, Мендельсон в 1989 г., Пастор и Стамбах в 2003 г., Ачария и Педерсон в 2005 г. Данные исследователи адаптировали стандартную модель с учетом влияния риска ликвидности. Модель учитывает риск ликвидности ценных бумаг и риска ликвидности на рынке. [22]

В отличие от CAPM в модели A-CAPM вычисление бета происходит по следующей формуле:

где:

Vi – объем торгов, кол-во ценных бумаг;

Ri – желаемый объем торгов, кол-во ценных бумаг;

Vm – общее кол-во торговых дней на рынке, кол-во ценных бумаг;

Ri – общий оборот рынка, кол-во ценных бумаг.

Inter-temporal Capital Asset Pricing Model (I-САРМ)

Альтернативная модель I-САРМ введена Мертоном в 1973 г., является линейной моделью с учетом фактора состоятельности и его переменного состояния, что прогнозирует изменения в распределении прибыли и будущих доходов. Инвесторы использовали эту модель для принятия долгосрочных решений, когда они сталкиваются с неопределенным ситуацию. Чанг Хун и Ли в 2003 г. использовали эту модель для оценки способности выбора оптимального портфеля и оценки существующей возможности способности синхронизации инвестиционного портфеля. [8]

Conditional Capital Asset Pricing (С-САРМ)

Хансен и Ричард в 1978 г. представили C-CAPM, как общую модель. [22] Основное различие между C-CAPM и стандартной CAPM: C-CAPM отражает то, что не все инвесторы имеют схожие ожидания и главная причина этого – В отличие от CAPM модели в С-CAPM вычисление бета в этой модели происходи по следующей формуле:

Модель основана на следующих допущениях:

-инвесторы всегда хотят получить более высокий доход, чем риск, связанный с их инвестициями;

-инвесторы могут изменить имеющиеся активы в их инвестиционном портфеле в соответствии с их ожиданиями с момента, когда диверсификация не требуется.

Revised Capital Asset Pricing Model (R-CAPM)

Хававини и Виалет в 1999 г. включили финансовый риск, как отношения между прибылью после уплаты налогов и прибылью до уплаты процентов и налогов, и операционный риск, как отношение САРМ и продаж. R-САРМ учитывает эти компоненты риска для оценки ожидаемой доходности портфеля. Предпосылками, рассматриваемыми в R-САРМ являются операционные, финансовые и комбинированные экономические рычаги. Таким образом, R-САРМ использует общий риск (систематический риск и несистематический риск) для оценки. [10, 11].

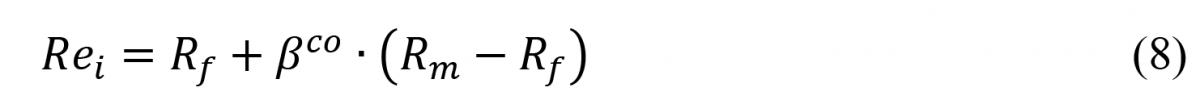

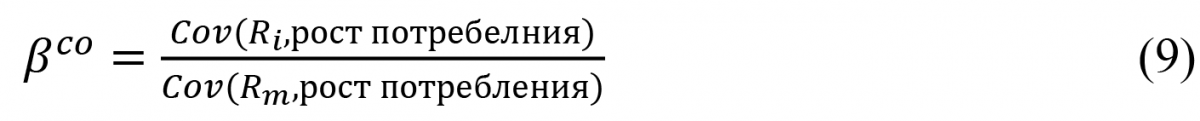

Consumption Capital Asset Pricing Model (Co-CAPM)

Лукас в 1978 г. и Бриден в 1979 г., Нобелевские лауреаты по экономике, являются основателями Со-САРМ. Со-САРМ является расширением стандартного САРМ. Является лучшей теоретической моделью. В некоторых случаях результаты могут быть более надежным, чем те, что достигнуты через САРМ. В Co-САРМ рисковые активы создают неопределенность в доходе и потреблении инвестора. Сколько инвестор тратит - неизвестно, как и инвестиционные решения на рисковом рынке. В САРМ премия за риск рыночного портфеля измеряет цену риска, в то время как в Co-CAPM коэффициент бета измеряет риск с количественной точки зрения. В Co-CAPM рыночный количественный риск измеряется движением премии с ростом потребления. Таким образом, Co-САРМ объясняет связь изменений фондового рынка и изменения потребления [18].

Модель имеет следующий вид:

где:

– consumption beta (учет изменения потребления)

Reward Capital Asset Pricing Model (Re-CAPM)

Бромольт Г. в 2006 г. указал, что инвесторам нужна более качественная методология для оценки ожидаемой доходности на фондовом рынке. В связи с этим он предложил использовать Re-CAPM, как альтернативу CAPM. Предпосылки этой модели согласуются с теорией арбитража [6]. Отличие модели заключается в разделении доходности активов на две части, а именно:

-Ожидаемая норма возврата акции;

-Неожиданная норма возврата акции.

Модель имеет следующий вид:

где:

– reward beta

Ri - Rf – премия за риск рынка за определенный интервал, %;

Rm - Rf – разница между ожидаемой доходностью аналогичных активов и доходностью рынка за определенный интервал, %.

Behavioral Asset Pricing Model (BAPM)

Поведенческая модель оценки активов (Behavioral Asset Pricing Model) — модель оценки активов в рамках концепции поведенческих финансов, которую можно считать развитием модели ценообразования капитальных активов CAPM. Суть модели BAPM состоит в том, что вводится психологическое понятие аффекта, то есть некоторого представления о плохом и хорошем, которое присутствует в сознании инвестора и влияет на принимаемые им оперативные решения. Принимая во внимание модель BAPM возможно пересмотреть структуру ставки дисконтирования и разложить ее на следующие элементы: объективный риск - ß, а также субъективную часть, которая связана с психологическими аспектами. BAPM возможно считать незаконченной моделью – в ней также возможно учесть такие факторы, как социальная значимость, положение на рынке компании, ее взаимоотношения с клиентской базой [15, 24].

Arbitrage pricing model (АРМ)

В 1976г. была предложена модель арбитражной оценки. В рамках данной модели ставка дисконтирования собственного капитала определяется следующим образом:

где:

ßi - чувствительность доходности Ri к i-ому показателю риска

Ri - доходность портфеля, независимо от различных показателей имитирует i-ый фактор риска, %

Отличие модели CAPM от APM заключается в том, что в CAPM предполагается, что систематический риск учтен за счет рынка, а в модели APM принимается множество различных предпосылок формирования систематических рисков [21].

Коупленд Т. определил несколько основных критериев, влияющих на уровень доходности:

- значение индекса производства;

- показатель реальной краткосрочной процентной ставки;

- уровень краткосрочной инфляции;

- уровень долгосрочной инфляции;

- вероятность возникновения дефолта.

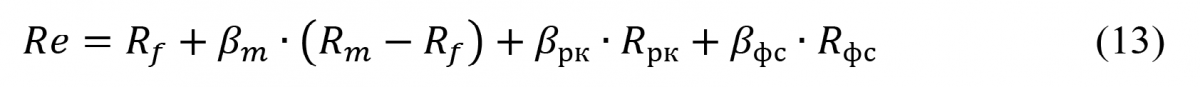

Fama-French Three-Factor Model (FF3F)

FF3F добавляет в стандартный вид CAPM рисковые премии за размер организации и ее финансового состояние [12].

Ставка дисконтирования для FF3F определяется следующим образом:

где:

ßpk - бета для учета размера организации;

Rpk - премия для учета размера организации, %;

ßфс - бета для учета финансового состояния организации;

Rфс - премия для учета финансового состояния организации, %:

(Rm - Rf )– рассчитывается аналогично стандартной модели CAPM, %.

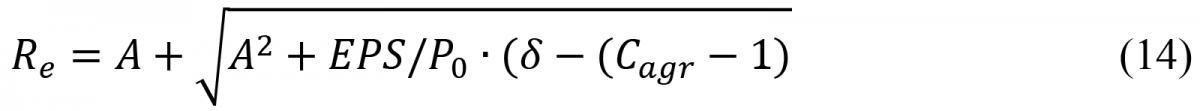

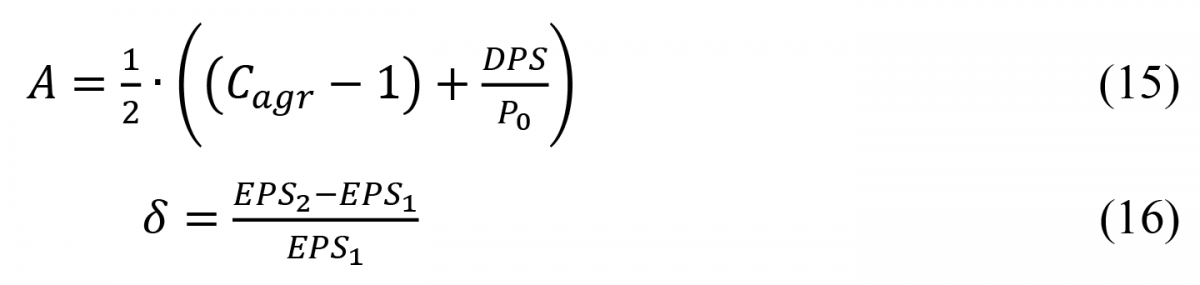

Ohlson-Juettner Model (OJ Model)

Ohlson-Juettner Model была создана в 2003 г. и используется для оценки стоимости бизнеса. В рамках модификации для выделения ставки дисконтирования собственного капитала использовался показатель прибыли, которая ожидается на одну акцию и ожидаемой прибыли на акцию, а также уровень темпа роста [22].

Модель имеет следующий вид:

где:

где:

P0 - текущая стоимость, руб.;

EPS – прибыль на акцию, руб.;

Cagr - долгосрочный темп роста, %;

DPS - дивиденды на акцию, руб.

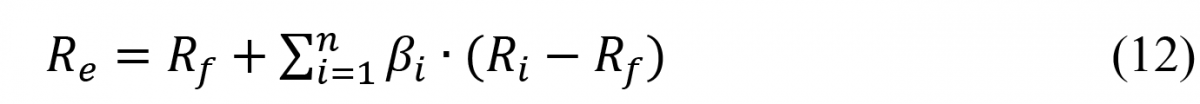

Multibeta Model

Данный инструмент оценивает и учитывает плюрализм действующих на стоимость собственного капитала факторов [22].

Модель имеет следующий вид:

где:

ßi - чувствительность доходности Ri к i-ому фактору риска;

Ri - рисковая премия для i-ого фактора риска, %/

Необходимо отметить, что в экономической теории не предусматривается прямого влияния тех или иных факторов на расчет, а также требуется отметить статичность полученных результатов.

Модель кумулятивного построения

Данный метод был впервые представлен экономистом Праттом Ш. Разработанная им модель имеет следующий вид [22]:

гле:

Rf – безрисковая ставка, %;

Ri – премия за различные риски: рыночные, размер организации, прочие специфические рисковые факторы, такие как величина финансового рычага, состояние организации, специфика отрасли, занимаемое положение на рынке и прочее, %.

Метод рыночной экстракции

Впервые данный метод был предложен Козырем Ю.В. Метод рыночной экстракции используется для определения ставки дисконтирования собственного капитала. В рамках использования метода, для оцениваемого объекта производится подборка аналогов, которые относятся к той же сфере с рассматриваемым объектом. По данным финансовой отчетности и построенного денежного потока объектов-аналогов, а также их стоимости, рассчитывается норма доходности, после чего определяется ставка дисконтирования, которая в дальнейшем корректируется на уровень заемного капитала и пр. факторы в рамках специфики деятельности оцениваемого объекта

Анализ моделей формирования ставки дисконтирования собственного капитала приведен в табл.1.

Табица. 1

Анализ и описание моделей

|

Модель |

Краткое описание |

Область применения |

|

|

Модели, основанные на CAPM |

CAPM |

Основой модели является определение необходимого уровня доходности отдельных финансовых инструментов инвестирования с учетом уровня их систематического риска. |

Анализ инвестиционных решений, деятельности компаний, оценки стоимости компаний, проектов, земельных участков, финансовых инструментов и пр. активов. CAPM при анализе ИСП широкого распространения в отечественной практике не получило – низкий уровень развития фондового рынка РФ. Но ценить значение ставки CAPM для компаний в области строительного сектора возможно при использовании следующих аналогов: ОАО «Галс-Девелопмент», ОАО «ЛСР», ОАО «ОПИН», ОАО «ПИК», ОАО "АФК «Система». Затруднением является приведения общего значения показателей для крупных игроков рынка к конкретному оцениваемому проекту, |

|

D-CAPM |

D-CAPM является более подтвержденной по сравнению с САРМ, в которой показатели нормы возврата лежат ниже или выше границы симметрии - применяется в асимметричных рынках. |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

A-CAPM |

В модели дополнительно учтены риски ликвидности ценных бумаг и риски ликвидности нормы возврата |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

C-CAPM |

Модель дополнительно выражает то, что инвесторы не имеют одинаковых ожиданий изменения нормы возврата при изменении конъектуры рынка |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

I- CAPM

|

Дополнительно учитывает фактор состоятельности и его изменения, что влияет на распределении прибыли и будущих доходов |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

R-CAPM |

Дополнительно учитывает финансовый риск, а также такие факторы, как : экономический плечо, комбинированный леверидж, финансовый леверидж |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

Co-CAPM |

В САРМ, премия за риск рыночного портфеля измеряет стоимость риска, а в Co-CAPM, коэффициент бета измеряет риск с количественной точки зрения. В Co-CAPM изменение премии происходит в зависимости от уровня потребления. |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

Re-CAPM |

Отличие модели от стандартной CAPM заключается в разделении доходности активов на две части, а именно ожидаемой и неожидаемой нормы возврата |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

BAPM |

Модель оценки активов в рамках концепции поведенческих финансов, вводится психологическое понятие аффекта |

Модель находится в активной фазе разработки. Использование данной модели для анализа ИСП затруднительно |

|

|

Arbitrage Pricing Model |

Отличие модели |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

The Fama-French Three-Factor Model |

FF3F добавляет в стандартный вид |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

Ohlson-Juettner Model |

В рамках модификации для выделения ставки дисконтирования на собственный капитал использовался анализ ожидаемой прибыли на акцию, а также уровень долгосрочных темпов роста и текущих котировок |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

Multibeta Model

|

Данный инструмент оценивает и учитывает плюрализм действующих на стоимость собственного капитала факторов. |

Оценки финансовых активов, котирующихся на бирже ценных бумаг. Использование данной модели для анализа ИСП затруднительно |

|

|

Модель кумулятивного построения |

Формирование ставки дисконтирования на основе экспертных, субъективных оценок риска аналитиком |

Использование данной модели для расчета ставки дисконтирования при анализе ИСП, на текущий момент возможно считать наиболее распространенным. Кумулятивный метод построения ставки дисконтирования является наиболее дискуссионным и спорным, т.к. учитывает слишком большое количество экспертных оценок. |

|

|

Метод рыночной экстракции

|

Для оцениваемого объекта производится подборка аналогов, которые относятся к той же сфере с рассматриваемым объектом. |

Использование данной модели для расчета ставки дисконтирования при анализе ИСП, возможно, но предпосылки инструментов не разработаны. В исследования автора отражен вариант расчета ставки дисконтирования на собственный капитал на основе применения сравнительного анализа. |

|

При определении ставки дисконтирования собственного капитала наиболее часто на практике оценки ИСП применяются следующие инструменты:

- модель CAPM: при анализе ИСП широкого распространения в отечественной практике не получило в связи с низким уровнем развития фондового рынка РФ. Рассчитать значение ставки CAPM для компаний в области строительного сектора возможно при использовании следующих аналогов: ОАО «Галс-Девелопмент», ОАО «ЛСР», ОАО «ОПИН», ОАО «ПИК», ОАО "АФК «Система». Затруднением является приведения общего значения показателей для крупных игроков рынка к конкретному оцениваемому проекту.

- метод кумулятивного построения: наиболее широко применяется в практики оценочных, консалтинговых и девелоперских компаний. Возможно считать, что недостатком данного метода является субъективный подход определения премий за риск при формировании ставки дисконтирования.

- метод рыночной экстракции: широкого распространения не имеет, но с учетом возможности развития данного инструмента, его использование может иметь высокую эффективность.

Требуется отметить, что существующие методики в поной мере не отражают особенности реализации ИСП и требуют модификаций. Результаты отражают особенности применения различных моделей формирования ставки дисконтирования и могут быть применены на практике в различных участников строительного сектора, девелоперов, аналитиков.

Библиографический список

- Дамодаран А. Инвестиционная оценка. Инструменты и методы оценки любых активов – М.: Альпина Паблишер, 2014 – 1316 с.

- Чернов, В.А. Инвестиционный анализ - М.: Юнити-Дана, 2010 - 159 c.

- Acharya,V., Pedersen L. Asset pricing with liquidity risk // Journal of Financial Economics – 2005 - №2(77) - 375–410 p.

- Amihud Y. Illiquidity and stock returns: cross-section and time –series effects // Journal of Financial Markets – 2002 - №5 - 31-56 p.

- Amihud Y., Mendelson, H. The Effects of Beta, Bid-Ask Spread, Residual Risk, and Size on Stock Returns // Journal of Finance– 1989 №44(2) - 479-486 p.

- Bornholt G. Extending the CAPM: the Reward Beta Approach // Accounting & Finance – 2009 - №7 – 69-83 p.

- Banz R. The Relationship Between Return And Market Value Of Common Stocks // Journal Of Financial Economics 1981 - №3- 3-18 p.

- Basu S. The Relationship Between Earnings Yield, Market Value, And Return For NYSE Common Stocks: Further Evidence // Journal Of Financial Economics 1983 - №12 - 129-156 p.

- Chopra N., Lakonishok J., Ritter J. Measuring Abnormal Performance: Do Stocks Overreact? // Journal of Financial Economics - 1992 - №31 - 235-268 p.

- Dechow P., Dichev I. The quality of accruals and earnings: The role of accrual estimation errors // The Accounting Review- 2002 - №77 - 35-59 p.

- Estrada, J. Systematic Risk in Emerging Markets: The D-CAPM // Emerging Market Review – 2002 - №3 - 365-379 p.

- Fama E., Kenneth R. The Cross-Section of Expected Stock Returns // Journal of Finance – 1992 - №47(2) - 427–65 p.

- Iskrev N. Evaluating the information matrix in linearized DSGE models // Economics Letters – 2008 - №99 – 607–610 p.

- Griffi H. Dugan M. Systematic Risk and Revenue Volatility // Journal of Financial Research – 2003 - №26 - 179–189 p.

- Hansen L., Richard S. The role of conditioning information in deducing testable restrictions implied by asset pricing model // Econometrica – 1989 – №50 - 1269-1286 p.

- Hirshleifer D. Investor Psychology and Asset Pricing // The Journal of Finance – 2002 - №4 - 1533-1597 p.

- Hogan W., Warren J. Toward the Development of an Equilibrium Capital-Market Model Based on Semivariance // Journal of Financial and Quantitative Analysis - 1984- №9 - 1-11 p.

- Holmstrom B., Tirole J. LAPM: a liquidity-based asset pricing model // Journal of Finance – 2001 - №56 - 1837–1867 p.

- Levy R. Beta Coefficients as Predictors of Returns // Financial Analysts Journal - 02.1974 - 61-69 p.

- Pastor L., Stambaugh R. Liquidity Risk and Expected Stock Returns // Journal of Political Economy – 2003 - №111 - 642-684 p.

- Rahnamay R., Amirhosseini, Zahra Revised capital assets pricing model: an improved model for forecasting risk and return // Journal of Finance and Accountancy – 2010 - 1-9 p.

- Reza R. A Study on Developing of Asset Pricing Models // Journal of Finance – 10.2011 - №4(4) – 15-21 p.

- Roll R. A Critique of the Asset Pricing Theory's Tests: Part I // Journal of Financial Economics- 1979 - №4 - 129-176 p.

- Szyszka A. Generalized Behavioral Asset Pricing Model // IFCAI Journal of Behavioral Finance – 2009 - №6 - 7-25 p.

от

от  заключается в том, что в

заключается в том, что в